Biên độ lợi nhuận là một chỉ số tài chính thể hiện tỷ lệ giữa lợi nhuận và doanh thu của một doanh nghiệp. Chỉ số này cho biết tỷ lệ bao nhiêu phần trăm doanh thu được biến đổi thành lợi nhuận. Biên độ lợi nhuận là một trong những chỉ số quan trọng được sử dụng để đánh giá hiệu quả hoạt động kinh doanh của doanh nghiệp.

Dù bạn là chủ doanh nghiệp, hay nhà phân tích tài chính thì đều quan tâm tới biên độ lợi nhuận. Với những người mới làm về ngành tài chính chắc hẳn muốn tìm hiểu vấn đề này. Cùng Website Chuyên Nghiệp tìm hiểu những kiến thức cơ bản về biên độ lợi nhuận là gì trong bài viết dưới đây .

Biên độ lợi nhuận là gì

Biên độ lợi nhuận (profit margin) là tỷ lệ giữa lợi nhuận và doanh thu của một doanh nghiệp hoặc sản phẩm. Nó được tính bằng cách chia lợi nhuận cho doanh thu và nhân kết quả với 100% để tính ra tỷ lệ phần trăm.

Công thức tính biên độ lợi nhuận:

- Profit Margin = (Lợi nhuận/Doanh thu) x 100%

- Ví dụ: Nếu một công ty có doanh thu là 1 tỷ đồng và lợi nhuận là 200 triệu đồng, thì biên độ lợi nhuận sẽ là:

- Profit Margin = (200 triệu đồng / 1 tỷ đồng) x 100% = 20%

Biên độ lợi nhuận là một chỉ số quan trọng để đánh giá sức khỏe tài chính của doanh nghiệp và hiệu quả của chiến lược kinh doanh. Nếu biên độ lợi nhuận cao, có nghĩa là công ty đang hoạt động hiệu quả và có thể tăng cường đầu tư để mở rộng hoạt động kinh doanh. Ngược lại, nếu biên độ lợi nhuận thấp, có thể làm giảm khả năng tăng trưởng của doanh nghiệp và đòi hỏi phải đưa ra các biện pháp để cải thiện lợi nhuận.

Đặc điểm về biên độ lợi nhuận

Một số đặc điểm về biên độ lợi nhuận (profit margin) mà bạn có thể quan tâm:

- Biên độ lợi nhuận phản ánh mức độ hiệu quả của hoạt động kinh doanh của doanh nghiệp. Nó cho biết tỉ lệ lợi nhuận mà doanh nghiệp đạt được từ mỗi đơn vị doanh thu.

- Biên độ lợi nhuận thấp có thể chỉ ra một số vấn đề trong hoạt động kinh doanh của doanh nghiệp, như giá thành sản phẩm cao, chi phí sản xuất tăng, cạnh tranh khốc liệt trên thị trường.

- Biên độ lợi nhuận thấp cũng có thể phản ánh việc doanh nghiệp đang đầu tư nhiều vào việc mở rộng hoạt động kinh doanh hoặc nghiên cứu và phát triển sản phẩm mới, gây ảnh hưởng đến lợi nhuận hiện tại.

- Biên độ lợi nhuận cao có thể là kết quả của giá thành sản phẩm thấp, chi phí sản xuất và quản lý hiệu quả, hoặc định giá sản phẩm đúng với giá trị của nó trên thị trường.

- Biên độ lợi nhuận không phải là một chỉ số độc lập, nó phải được đánh giá kết hợp với các chỉ số tài chính khác như doanh thu, tỷ lệ lợi nhuận ròng, ROE (lợi nhuận trên vốn chủ sở hữu), v.v. để đánh giá toàn diện hiệu quả kinh doanh của doanh nghiệp.

Có 2 loại biên độ lợi nhuận phổ biến

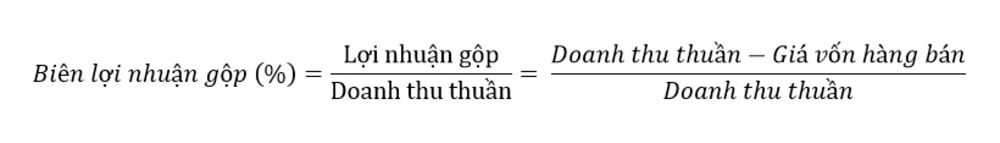

1. Biên độ lợi nhuận gộp

Biên lợi nhuận gộp (gross profit margin) là một chỉ số tài chính thể hiện tỷ lệ giữa lợi nhuận gộp (tức là doanh thu trừ đi chi phí hàng bán) và doanh thu. Biên lợi nhuận gộp cho biết mức độ hiệu quả của doanh nghiệp trong việc sản xuất hoặc cung cấp hàng hóa, dịch vụ. Công thức tính biên lợi nhuận gộp là:

Biên lợi nhuận gộp = (Doanh thu – Chi phí hàng bán) / Doanh thu x 100%

Biên lợi nhuận gộp thường được sử dụng để đánh giá hiệu quả sản xuất kinh doanh của doanh nghiệp trong ngành sản xuất và bán lẻ. Biên lợi nhuận gộp càng cao thì doanh nghiệp càng có khả năng tạo ra lợi nhuận lớn hơn từ hoạt động kinh doanh của mình.

2. Biên độ lợi nhuận ròng

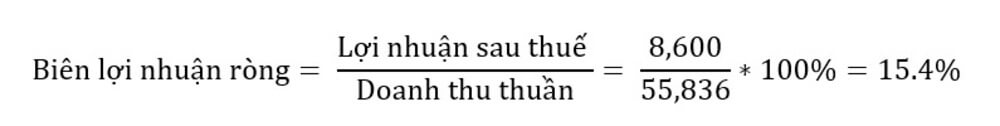

Bây giờ chúng ta hãy xem xét biên độ lợi nhuận ròng, chỉ số quan trọng nhất trong tất cả các thước đo. Đây sẽ là câu trả lời khi mọi người hỏi, “Biên độ lợi nhuận là gì của công ty là bao nhiêu?”

Biên độ lợi nhuận ròng là tỷ lệ lợi nhuận ròng trên doanh thu. Lợi nhuận ròng là số tiền còn lại sau khi trừ đi chi phí nhập hàng và chi phí sản xuất khỏi doanh thu của một công ty.

Để tính biên độ lợi nhuận ròng, công ty sẽ lấy lợi nhuận ròng và chia nó cho doanh thu của công ty, sau đó nhân với 100% để được tỷ lệ theo phần trăm. Công thức tính biên độ lợi nhuận ròng là:

Biên độ lợi nhuận ròng = (Lợi nhuận ròng / Doanh thu) x 100%

Ví dụ, nếu một công ty có doanh thu 100 triệu đô la và lợi nhuận ròng là 40 triệu đô la, biên độ lợi nhuận ròng của công ty là 40%.

Các loại biên độ lợi nhuận khác

1. Biên độ lợi nhuận trước thuế (profit margin before tax – PMBT)

Là một chỉ số tài chính dùng để đánh giá khả năng tạo lợi nhuận của một doanh nghiệp. Chỉ số này cho biết tỷ lệ lợi nhuận trước khi trừ đi thuế so với doanh thu hoặc doanh thu ròng của doanh nghiệp. PMBT thường được sử dụng để so sánh hiệu quả kinh doanh giữa các doanh nghiệp hoặc theo thời gian trong cùng một doanh nghiệp.

Công thức tính PMBT = (Lợi nhuận trước thuế / Doanh thu hoặc Doanh thu ròng) x 100%

Với PMBT, một tỷ lệ càng cao cho thấy doanh nghiệp đang có khả năng tạo ra lợi nhuận cao so với doanh thu hoặc doanh thu ròng của mình.

Tuy nhiên, chỉ số PMBT cũng cần được xem xét kết hợp với nhiều yếu tố khác nhau như chi phí hoạt động, thuế, lãi vay và quản lý tài chính để đánh giá toàn diện tình hình tài chính và hiệu quả kinh doanh của doanh nghiệp.

2. Biên độ lợi nhuận sau thuế (net profit margin – NPM)

Là một chỉ số tài chính dùng để đo lường khả năng sinh lời của doanh nghiệp sau khi trừ đi tất cả các chi phí kinh doanh, bao gồm cả thuế. NPM thể hiện tỷ lệ lợi nhuận sau thuế so với doanh thu hoặc doanh thu ròng của doanh nghiệp.

Công thức tính NPM = (Lợi nhuận sau thuế / Doanh thu hoặc Doanh thu ròng) x 100%

Với NPM, một tỷ lệ càng cao cho thấy doanh nghiệp đang có khả năng tạo ra lợi nhuận cao sau khi đã trừ đi tất cả các chi phí kinh doanh và thuế.

Tuy nhiên, như các chỉ số tài chính khác, NPM cần được đánh giá trong bối cảnh toàn diện của tình hình tài chính và kinh doanh của doanh nghiệp, bao gồm các yếu tố như chi phí sản xuất, chi phí quản lý, lãi vay, v.v.

3. Biên độ lợi nhuận trên tài sản toàn bộ (return on assets – ROA)

Là một chỉ số tài chính đo lường khả năng sinh lời của một doanh nghiệp dựa trên tổng số tài sản mà doanh nghiệp đang sử dụng. ROA thường được tính bằng cách chia lợi nhuận trước thuế cho tổng số tài sản của doanh nghiệp.

Công thức tính ROA = Lợi nhuận trước thuế / Tổng số tài sản

Chỉ số ROA cho thấy mức độ hiệu quả của việc sử dụng tài sản của doanh nghiệp để tạo ra lợi nhuận. Một ROA cao cho thấy doanh nghiệp đang sử dụng tài sản của mình một cách hiệu quả và có khả năng tạo ra lợi nhuận cao.

Tuy nhiên, chỉ số ROA cũng có thể bị ảnh hưởng bởi nhiều yếu tố khác nhau, chẳng hạn như cấu trúc vốn, quy mô kinh doanh, lĩnh vực hoạt động và điều kiện thị trường. Do đó, ROA cần được xem xét kết hợp với nhiều chỉ số tài chính khác để đánh giá toàn diện tình hình tài chính và hiệu quả kinh doanh của doanh nghiệp.

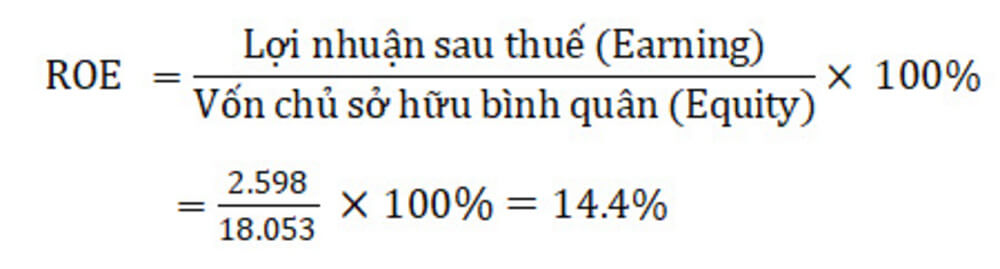

4. Biên độ lợi nhuận trên vốn chủ sở hữu (return on equity – ROE)

Là một chỉ số tài chính đo lường khả năng sinh lời của một doanh nghiệp dựa trên số vốn chủ sở hữu được đầu tư vào doanh nghiệp. ROE thường được tính bằng cách chia lợi nhuận trước thuế cho vốn chủ sở hữu của doanh nghiệp.

Công thức tính ROE = Lợi nhuận trước thuế / Vốn chủ sở hữu

Chỉ số ROE cho thấy mức độ sinh lời của doanh nghiệp đối với số vốn chủ sở hữu đầu tư vào doanh nghiệp. Một ROE cao cho thấy doanh nghiệp đang sử dụng vốn chủ sở hữu một cách hiệu quả và có khả năng sinh lợi nhuận cao.

Tuy nhiên, chỉ số ROE cũng có thể bị ảnh hưởng bởi nhiều yếu tố khác nhau, chẳng hạn như cấu trúc vốn, quy mô kinh doanh, lĩnh vực hoạt động và điều kiện thị trường. Do đó, ROE cần được xem xét kết hợp với nhiều chỉ số tài chính khác để đánh giá toàn diện tình hình tài chính và hiệu quả kinh doanh của doanh nghiệp.

5. Biên độ lợi nhuận trên nguồn vốn bằng vay (return on assets – ROA)

Là một chỉ số tài chính dùng để đo lường khả năng tạo lợi nhuận của một doanh nghiệp dựa trên việc sử dụng nguồn vốn bằng vay. Chỉ số ROA thường được tính bằng cách chia lợi nhuận trước thuế cho tổng số tài sản của doanh nghiệp.

Công thức tính ROA = Lợi nhuận trước thuế / Tổng số tài sản

Chỉ số ROA cho thấy mức độ tận dụng nguồn vốn bằng vay của doanh nghiệp để tạo ra lợi nhuận. Một ROA cao cho thấy doanh nghiệp đang sử dụng nguồn vốn bằng vay một cách hiệu quả để tạo ra lợi nhuận.

Tuy nhiên, chỉ số ROA cũng có thể bị ảnh hưởng bởi nhiều yếu tố khác nhau, chẳng hạn như cấu trúc vốn, quy mô kinh doanh, lĩnh vực hoạt động và điều kiện thị trường. Do đó, ROA cần được xem xét kết hợp với nhiều chỉ số tài chính khác để đánh giá toàn diện tình hình tài chính và hiệu quả kinh doanh của doanh nghiệp.

6. Biên độ lợi nhuận trên nguồn vốn tự có (return on equity – ROE)

Là một chỉ số tài chính dùng để đo lường khả năng tạo lợi nhuận của một doanh nghiệp dựa trên vốn chủ sở hữu của nó. Chỉ số ROE thường được tính bằng cách chia lợi nhuận trước thuế cho vốn chủ sở hữu của doanh nghiệp.

Công thức tính ROE = Lợi nhuận trước thuế / Vốn chủ sở hữu

Chỉ số ROE cho thấy mức độ hiệu quả của việc sử dụng vốn chủ sở hữu để tạo ra lợi nhuận. Một ROE cao cho thấy doanh nghiệp đang tận dụng tối đa vốn chủ sở hữu của mình để tạo ra lợi nhuận.

Tuy nhiên, chỉ số ROE cũng có thể bị ảnh hưởng bởi nhiều yếu tố khác nhau, chẳng hạn như cấu trúc vốn, quy mô kinh doanh, lĩnh vực hoạt động và điều kiện thị trường. Do đó, ROE cần được xem xét kết hợp với nhiều chỉ số tài chính khác để đánh giá toàn diện tình hình tài chính và hiệu quả kinh doanh của doanh nghiệp.

7. Biên độ lợi nhuận trên nguồn vốn cố định (return on fixed assets – ROFA)

Là một chỉ số tài chính dùng để đánh giá khả năng tạo lợi nhuận của một doanh nghiệp dựa trên tài sản cố định của nó. Chỉ số ROFA thường được tính bằng cách chia lợi nhuận trước thuế cho giá trị tài sản cố định của doanh nghiệp.

Công thức tính ROFA = Lợi nhuận trước thuế / Tài sản cố định

Chỉ số ROFA cho thấy khả năng sử dụng tài sản cố định để tạo ra lợi nhuận của doanh nghiệp. Một ROFA cao cho thấy doanh nghiệp đang sử dụng tài sản cố định một cách hiệu quả để tạo ra lợi nhuận.

Tuy nhiên, chỉ số ROFA cũng có thể bị ảnh hưởng bởi nhiều yếu tố khác nhau, chẳng hạn như cấu trúc vốn, quy mô kinh doanh, lĩnh vực hoạt động và điều kiện thị trường. Do đó, ROFA cần được xem xét kết hợp với nhiều chỉ số tài chính khác để đánh giá toàn diện tình hình tài chính và hiệu quả kinh doanh của doanh nghiệp,

Cách nâng cao biên độ lợi nhuận cho doanh nghiệp

Để nâng cao tỷ suất lợi nhuận cho doanh nghiệp, có thể áp dụng một số chiến lược như sau:

- Tăng doanh thu: Tăng doanh thu là một trong những cách hiệu quả để nâng cao tỷ suất lợi nhuận. Để làm được điều này, doanh nghiệp có thể tập trung vào việc phát triển sản phẩm mới, mở rộng thị trường hoặc tăng giá bán sản phẩm.

- Cắt giảm chi phí: Cắt giảm chi phí là một cách hiệu quả để tăng lợi nhuận. Doanh nghiệp có thể đánh giá lại các khoản chi phí để xác định những khoản nào có thể được cắt giảm hoặc loại bỏ.

- Tăng hiệu quả hoạt động: Tăng hiệu quả hoạt động của doanh nghiệp là một trong những cách để tăng tỷ suất lợi nhuận. Để làm được điều này, doanh nghiệp có thể tập trung vào việc tối ưu hóa quy trình sản xuất, tăng năng suất lao động hoặc sử dụng công nghệ tiên tiến.

- Quản lý tài chính tốt hơn: Quản lý tài chính tốt hơn là một cách để tăng tỷ suất lợi nhuận. Doanh nghiệp có thể quản lý tài chính bằng cách tối ưu hóa quản lý vốn lưu động, tối đa hóa hiệu quả sử dụng nguồn vốn và quản lý rủi ro tài chính.

- Tập trung vào khách hàng: Tập trung vào khách hàng là một cách để tăng tỷ suất lợi nhuận. Doanh nghiệp có thể đầu tư vào việc nghiên cứu và phát triển sản phẩm để đáp ứng nhu cầu của khách hàng, tăng cường chăm sóc khách hàng để giữ chân khách hàng hiện tại và thu hút khách hàng mới.

Lời kết

Có nhiều cách khác nhau mà các nhà phân tích và nhà đầu tư có thể sử dụng để giúp họ xác định liệu một công ty có lành mạnh về tài chính hay không. Bài viết trên là những thông tin giúp bạn hiểu được biên độ lợi nhuận là gì đến từ Website Chuyên Nghiệp. Chúc bạn luôn thành công và phát triển trong lĩnh vực phân tích tài chính.

Website Chuyên Nghiệp là đơn vị Agency chuyên thiết kế website uy tín chất lượng tại TPHCM. Với đội ngũ chuyên viên IT, Design, SEO gần 10 năm kinh nghiệm trong ngành Thiết kế website. Truy cập ngay webchuyennghiep.com.vn để biết thêm thông tin